トレーダーらが給与支払い前に身を隠したため株価下落:市場が一巡

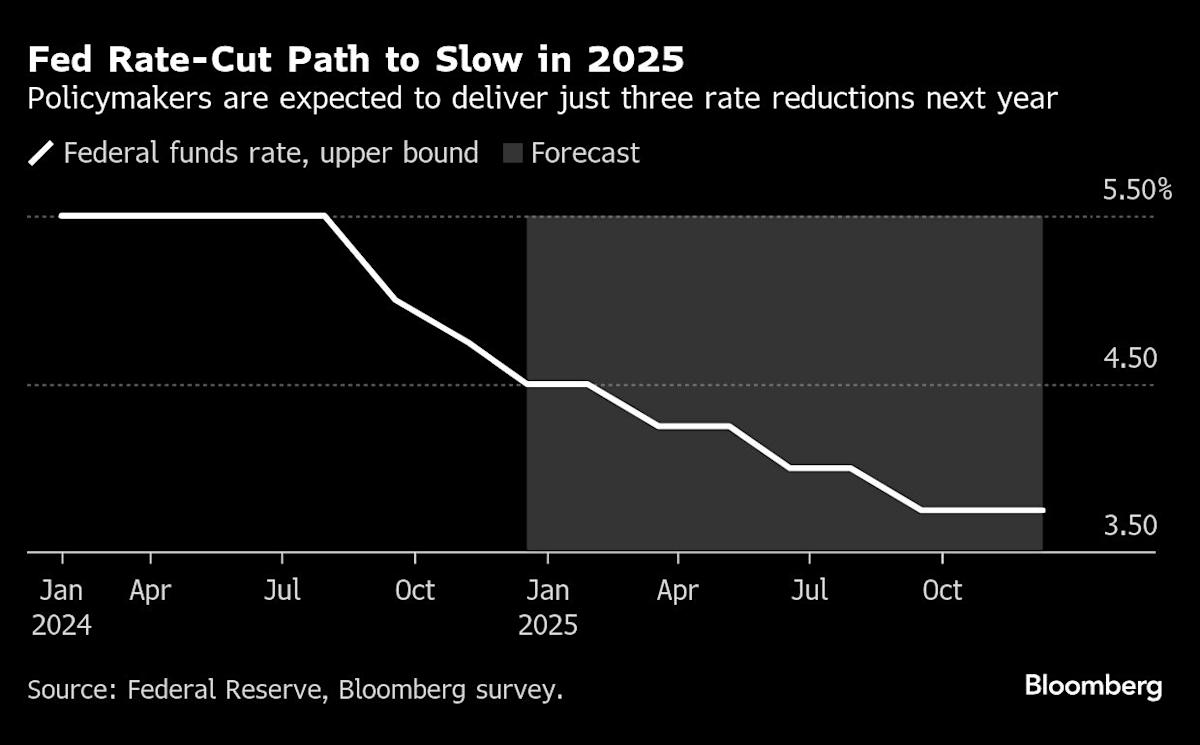

(ブルームバーグ):経済の健全性や金利見通しに新たな洞察をもたらす米国雇用統計を前にトレーダーらが慎重な姿勢を示し、金曜日の世界株式市場は下落した。 ブルームバーグで最も読まれた記事 ナスダック100先物は0.3%下落し、S&P500先物は0.2%下落した。中国のベンチマークは弱気相場に向けて押し上げられた。欧州のStoxx 600はほとんど変化がなかった。 債券市場でも同様の警戒感が見られた。英国国債は今週の下落幅を拡大し、欧州全体で国債が下落する中、10年債利回りはさらに3ベーシスポイント上昇して4.84%となった。米国債は立ち往生した。 年初の金融市場は不安定で、投資家が連邦準備理事会(FRB)の緩和ペースに対する見方を和らげたため、米国の利回りは上昇傾向にある。この不安は、堅調な米国経済と粘り強いインフレにより金利が高止まりする恐れがあることを示す兆候として生じている。 金曜日の米国の非農業部門雇用統計は、堅調な労働市場における雇用の減速を示すと予想されている。この数字の推定中央値は、12月に16万5,000人の雇用が経済に追加されると予想している。失業率は4.2%で安定すると予想されており、平均時給の伸びは前月より若干鈍化すると見られている。 スイスクォート銀行のシニアアナリスト、イペク・オズカルデスカヤ氏は「ここ数週間でFRBのタカ派が急速に勢いを増したこと、そしてハト派のシグナルに興奮する投資家がどれほど増えているかを考慮すると、軟調な統計に対する市場の反応が強い数字に対する反応を上回る可能性がある」と述べた。 複数のFRB当局者は木曜日、中銀は金利を現在の水準に長期間維持し、インフレが大幅に冷え込んだ場合にのみ再度引き下げる可能性が高いと認めた。 リーガン・キャピタルの最高投資責任者スカイラー・ウェイナンド氏はブルームバーグテレビで「FRBは次期政権について懸念している」と述べた。米国の財政赤字の拡大と消費者の好調が相まって、「今後5─10年間は金利が上昇する」可能性があると同氏は述べた。 ドル指数はほとんど変わらなかった。日銀当局者がインフレ見通し引き上げについて議論する可能性があるとの報道を受け、円は対ドルで0.2%上昇した。ポンドは依然として圧力を受けており、前取引で1年超ぶり安値に下落した後、0.2%下落した。 物語は続く 米国の在庫減少など市場ひっ迫の兆しが、最大の輸入国である中国の需要低迷に対する懸念を相殺し、原油相場は週間で3度目の上昇に向かい、7月以来の最高値を記録した。 株式 ロンドン時間午前9時01分の時点でStoxxヨーロッパ600はほとんど変化なし S&P500先物は0.2%下落 ナスダック100先物は0.3%下落 ダウ工業株30種平均先物はほとんど変化なし MSCIアジア太平洋指数は0.8%下落 MSCI新興市場指数は0.6%下落 通貨 ブルームバーグ・ドル・スポット指数はほとんど変化なし ユーロは変わらずの1.0300ドル。 日本円は0.2%上昇して1ドル=157.85円となった。 オフショア人民元は1ドル=7.3501元とほとんど変わらず。 英ポンドは0.2%安の1.2286ドル。 暗号通貨 ビットコインは2.7%上昇して94,609.86ドル イーサは2.6%上昇して3,292.01ドル 債券…